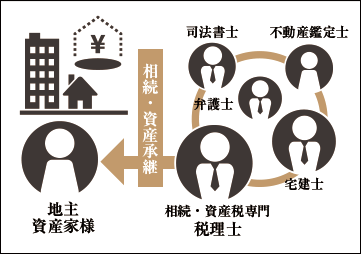

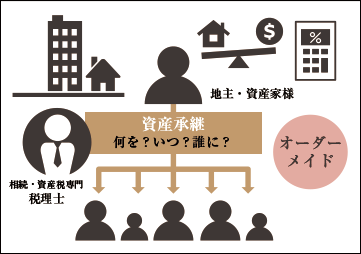

当事務所は、お客様一人ひとりに最適な資産承継対策を提案することを理念としております。じっくり時間をかけ、お客様と一緒に悩み考える。そして実行し、解決することが当事務所の経営方針です。

お知らせ

生命保険金が特別受益で持ち戻し

2025年5月16日

生命保険金は「遺贈」や「贈与」ではないから特別受益にならず、遺留分の対象にもならない。 過去に特別受益とされた判決はあるが、それは超レアケース。 遺産総額の4~50%くらいの保険金なら大丈夫でしょう・・・ いやしかし、そ …

年末年始の営業に関するご案内

2024年12月25日

いつも大変お世話になっております 弊所では年末年始につきまして下記のとおり休業いたします 休業期間:1/1(水)~1/6(月) 最終営業日:12/31(火)~15時 営業開始日:1/7(火)10時~ なお、休業中のメール …

贈与をした年に相続があった場合の節税

2024年11月21日

父が子に贈与をした年に、父が亡くなった場合、贈与税の申告は不要です。 なぜなら、亡くなる3年以内に贈与したものは、相続財産として「相続税」の対象になるからです。 (子が相続財産を取得しない場合は「贈与税」の対象となります …

相続税の節税対策(特例編)

2024年7月17日

①住宅資金贈与 子や孫に住宅の資金を贈与、MAX1000万円 ②教育資金贈与 子や孫に教育費の贈与、MAX1500万円 ③自宅の夫婦間贈与 配偶者に自宅の贈与、MAX2000万円 ④相続時精算課税 2500万円まで贈与税 …

税務調査の豆知識(更正と修正)②

2024年6月27日

(つづき) もう少し深堀してみましょう。 第74条の11 調査の終了の際の手続き ② 国税に関する調査の結果、更正決定等をすべきと認める場合には、当該職員は、当該納税義務者に対し、その調査結果の内容(更正決定等をすべきと …